在经历了多事的一周以及官员们会后的沟通微调之后,尘埃终于落定。形势显然使美联储更容易传达其信息,而欧洲央行(ECB)迄今在将其鹰派意图延伸至未来几个月之后方面收效有限。

美联储不太可能被市场激怒

过去几天為政策制定者提供了大量机会,以完善他们的政策立场。此前一周,在央行会议和美国就业数据发布后,市场出现了超大幅度的波动。

关于美联储,鲍威尔主席在很大程度上证实了他之前在新闻发布会上传达的信息。最新的发言人只是增加了一种稍微强硬的语气,强调利率可能在更长时间内保持在较高水平。美联储理事沃勒补充说,如果金融状况鬆动,应对措施可能是比目前预期的25个基点更快地收紧政策。

综合上述因素,美国市场的利率预期较美联储会议前提高了约20个基点,最终利率约為5.10%。然而,侭管官员们强调利率可能不得不在更长时间内保持在较高水平,但预计到2024年底的降息幅度基本保持在接近200个基点的水平。

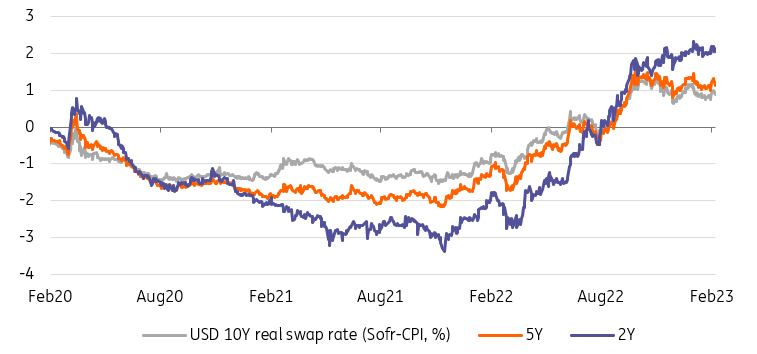

事实上,从中长期OIS实际利率较上周初小幅上调5至8个基点来看,自美联储会议以来,金融状况仅温和收紧。但重要的是,它们并没有下降,而且与过去两个月的平均水平大致一致。

更广泛的金融状况有所缓解,但美元实际利率几乎没有变化

资料来源:荷兰国际集团Refinitiv

欧洲央行:挽救上次会议的鹰派意图只是取得了有限的成功

可以说,欧洲央行的新闻发布会可能需要对降息的最初市场反应进行更多的微调。在这方面的最新消息来自直言不讳的鹰派人士克拉斯·诺特(Klaas Knot),他警告说,目前50个基点的加息速度可能必须维持到5月份。副主席金多斯警告称,市场可能对通胀趋势过于乐观,他不排除3月后加息的可能性。金多斯在理事会内部的立场较為中立。

将最新货币市场曲缐与上周初政策会议召𫔭前的曲缐进行比较,并不意味著欧洲央行官员已经能够扩大其鹰派信息的传播范围。自那以来,未来几个月100万美元的ESTR OIS远期利率已上涨逾10个基点,但除此之外,远期利率几乎没有变化,甚至略有下降。最终利率本身只略微上升了4个基点,达到3.44%,而预计到2024年為止的政策宽鬆量略有增加,累计达到93个基点。

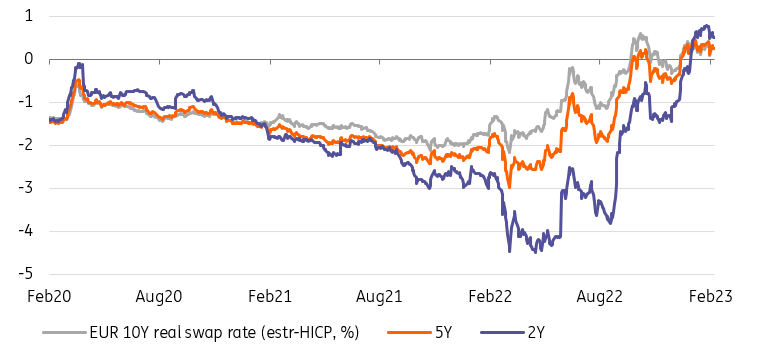

随著市场以通胀掉期来衡量的短期至中期通胀预期在更大程度上上升,10年期的OIS实际利率实际上下降了10至4个基点,表明金融状况出现了轻微的净宽鬆。对于认為自己的工作远未完成的政策制定者来说,这不是一个理想的结果,但鉴于实际利率仍高于近期的平均水平,这也不是灾难性的结果。

欧洲央行的强硬反击使欧元实际利率保持為正

资料来源:荷兰国际集团Refinitiv

只有一个标准来评判他们

当然,最终衡量所有央行的一个基准是通货膨胀率的下降。至于美国,我们明天将公布密歇根大学(University of Michigan)的消费者通胀预期调查,当然下周将公布下一组CPI数据。虽然前者预计将在一年期指标上略有上升,但CPI本身预计将继续呈下降趋势。

这使美联储处于一个更為舒适的位置,在市场看来,美联储更多地处于政策立场的微调阶段,而欧洲央行则被视為陷入了追赶阶段,面临著居高不下的潜在通胀压力。这加大了鹰派言论和行动最终不得不进一步升级的风险。

阅读原文分析:利率前瞻:评估近期央行言论的影响