欧元掉期利差收窄,反映出市场对明年债券供应充裕前景的定价,以及德国债务机构為缓解回购压力而采取的措施。我们还不太清楚更多的宏观解释,但不要低估投资者增持债券的不情𫖸。

抵押品稀缺性正在缓解

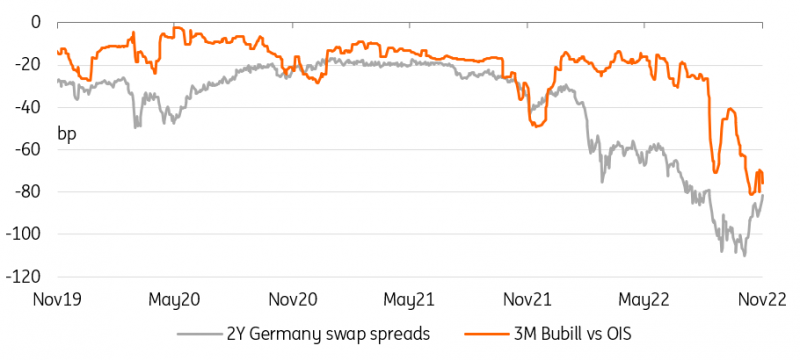

侭管本周供应将继续,而关注宏观的参与者将等待明天的美国消费者价格指数(CPI),但有一件事引起了我们的注意,那就是掉期利差大幅收窄。可能的推动因素往往不止一个,但一个出发点是德国财政部10月底决定,将回购市场上的债券贷出金额提高540亿欧元,為其能源支持计划的一部分提供资金。彭博社(Bloomberg)昨日报导称,据其消息人士称,到2023年,德国债券的净发行额应达到450亿欧元,几乎是最初计划的170亿欧元的三倍。

德国是欧元债券市场稀缺最严重的国家,因此这两个消息都有助于缓解人们对2022年最后两个月将出现抵押品抢购的担忧。其他因素,如欧洲央行(ecb)干预的传言增多,或希望早期有针对性的长期再融资操作(TLTRO)偿还将释放一些抵押品,可能也有帮助,但我们只将它们列為抵押品状况的次要驱动因素。

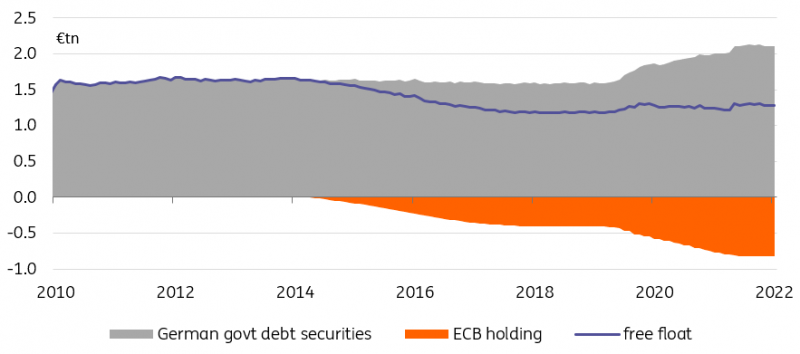

欧洲央行的购𧹒和紧缩政策导致了德国政府债券的稀缺

资料来源:欧洲央行,Refinitiv,荷兰国际集团

市场情绪的改善可能起到一定作用,但谨慎的投资者也是如此

此外还有宏观驱动因素,包括央行调整政策后风险厌恶情绪下降,以及风险资产的总体表现有所改善。在我们看来,这些更难确定。首先,当避险情绪增加时,掉期价差确实会扩大,但经常阅读的读者都知道,我们真的不认為有什麽值得投资者庆祝的“转折点”。其次,在过去,抵押品的稀缺往往主导其他因素,因此这对我们来说似乎是一个更合理的解释。

最后,我们不会低估短期债券发行的影响。不可否认,本周的债券发行绝对不是今年最沉重的,但我们预计投资者将特别不𫖸意购𧹒债券,因為紧缩周期的结束日期似乎被进一步推后。哈萨克和德金多斯等人昨日发表的一连串鹰派言论证明了这种风险。

德国的掉期利差已经收紧,但国库券与OIS掉期的利差仍在扩大

资料来源:Refinitiv, ING

利率前瞻:关于这些紧缩的掉期利差