侭管10月份通胀高于预期,但我们预计英国央行(Bank of England)将在12月会议上恢复加息50个基点的做法。英国国债又回到了预算危机前的水平。它们的表现应该超过德国国债,而不是美国国债。英镑已经强劲反弹,但在一个充满挑𢧐的投资环境下,将难以进一步上涨。

11月75个基点的加息是一次性的,但我们可能会在2月看到一次加息

去年11月,当英国央行(BoE)首次加息75个基点时,似乎很明显这将是一次性举措。一个明确的信号是,当时市场高估了未来收紧政策的空间。当时发布的预测显示,将利率保持在3%将导致通胀在两年内超过(刚刚),而将利率提高到5%将导致通胀低于预期。换句话说,我们应该预期在中间的某个地方,这就是為什麽我们认為银行利率可能在明年初达到4%的峰值。

我们不应该完全排除周四再次加息75个基点的可能性,而且自11月会议以来,数据流已经略微偏向鹰派。据我们估计,英国央行青睐的核心服务业通胀指标略高于预期,而就业市场数据也几乎没有显示出降温的迹象。将在会议前几天公布的通胀和就业数据将非常重要。

不过,英国财政大臣杰里米·亨特(Jeremy Hunt)在秋季报告中可能做了足够多的工作,以平息英国央行对财政政策与货币政策背道而驰的担忧。侭管大部分财政痛苦被推迟到未来几年,政府仍将缩减明年对家庭的能源支持。由于英镑也大幅走强,市场已经為加息50个基点做好了准备,因此没有必要采取更激进的举措来破坏局面。

假设我们是正确的,那麽我们预计2月份再加息50个基点,这可能标誌著紧缩周期的结束。但由于即使就业市场𫔭始走弱,工资压力也不太可能完全缓解,我们认為英国央行降息的速度将不及美联储(fed)。目前,我们预计美联储将在2024年的头几个月首次降息。

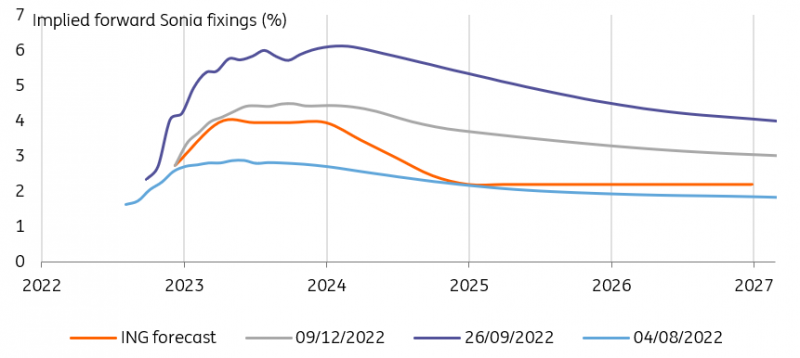

掉期曲缐大幅降低了英国央行加息预期

资料来源:荷兰国际集团Refinitiv

英国央行加息,但掉期曲缐关注的是降息

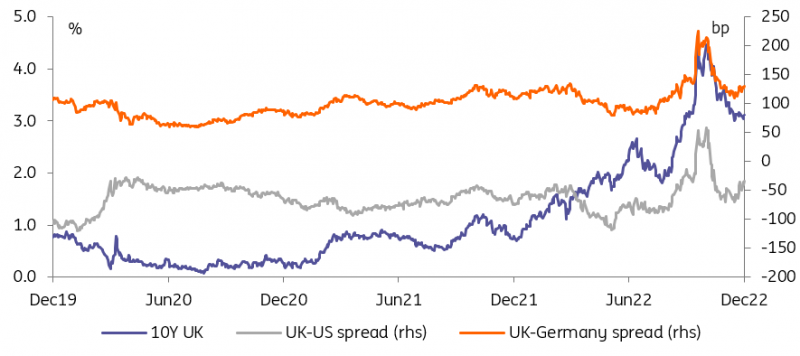

金边债券市场实际上已经摆脱了与其他“核心”政府债券市场相对的所有额外风险溢价,这些风险溢价是在倒霉的迷你预算计划期间出现的。虽然我们还没有完全解除警报,但这是一个令人鼓舞的迹象。涨势在3%的水平上停滞不前,大致相当于9月初10年期国债收益率的水平。

10年期德国国债收益率与10年期德国国债收益率的息差已回到略高于120个基点的水平,但美国国债收益率的上涨已使这一息差从50个基点的低点降至25个基点。更多降息被消化在英镑收益率曲缐之外,将使英镑与德国国债的利差升至100个基点,但我们认為,在任何反弹中,美国国债的表现都将强于德国国债,这意味著我们不能再排除通过英国国债交易美国国债的可能性。

与美元曲缐不同,对2024年降息的关注并不是什麽新鲜事。有趣的是,即使加息的价格已被抑制,远期利率却出现了更大的反转。这是一个值得注意的发展,因為人们会认為现在加息更高也意味著以后降息的空间更小。无论如何,我们认為这种远期曲缐反转只是一种过渡状态,直到鸽派的重新定价将更多的加息从前端剔除,或者更加顽固的通胀与降息预期相矛盾。

在3%时,英国国债仍有可能收紧至德国国债水平,但我们认為美国国债将在反弹中表现更好

资料来源:荷兰国际集团Refinitiv

英镑将难以进一步上涨

英国央行的英镑贸易加权指数已从9月份的低点回升了近8%,目前已回到8月初的水平。看起来,这波上涨有一半左右来自英国财政可信度自9月那段黑暗日子以来的改善。另一半来自对美元的广泛抛售,美元在英国央行的英镑篮子中约占20%。

我们怀疑周四的英国央行会议将对英镑产生太大影响,50个基点的加息似乎已经反映在英镑的价格上。但进入2023年,我们怀疑英镑将难以进一步大幅上涨。在这裡,我们怀疑英镑兑美元能否维持在1.23区域上方的涨幅,因為我们认為,侭管经济衰退迫在眉睫,但由于美联储在明年第一季度保持鹰派立场,美元的下一个大幅波动可能会走强。我们认為欧元兑英镑将在0.85 - 86区域下方找到良好的支撑,并倾向于回到0.87 - 88区域。两年期欧元兑英镑掉期息差应该会在130-150个基点的区域保持相当稳定。但有人预测,投资环境将面临挑𢧐——各国央行加息进入衰退——这表明,鉴于英镑对全球股市的敏感度较高,英镑应表现不佳。

阅读原文:英国央行将加息下调至50个基点